Akreditif nedir? sorusuna verilebilecek en iyi yanıt; “dış ticarette ihracatçı ve ithalatçı açısından riskleri sınırlandıran bir ödeme yöntemidir” olacaktır. ICC tarafından hazırlanan UCP 600 kuralları ile kullanılmaktadır. İthalatçının talebi ile ithalatçının bankası (amir banka) tarafından açılmaktadır. İngilizcesi letter of credit veya L/C olarak geçmektedir. Hukuksal olarak vesikalı kredi veya yalnızca kredi olarak da kullanılmaktadır.

İthalatçıya amir (applicant), ihracatçıya ise lehtar (beneficiary) denilmektedir.

Amir banka (issuing bank), L/C şartlarının yerine getirilmesi koşulu ile açılan akreditif bedelini ödeme yükümlülüğü altındadır.

Dış ticarette güvenli bir ödeme yöntemi tercih eden ihracatçı ve ithalatçılar için ideal seçeneklerden birisidir.

Akreditif pek çok anlamda dış ticarette kullanılan diğer ödeme yöntemlerinden ayrışmaktadır. Mal mukabili ödeme, vesaik mukabili ödeme ve peşin ödemeye karşı belirli avantaj ve dezavantajları bulunmaktadır.

Ayrıca, bu ödeme yönteminde çeşitli riskler de bulunmaktadır.

Bugünkü yazımızda akreditif nedir sorusuna yanıt verip; akreditif ile ilgili temel bilgilere değineceğiz.

Akreditif Nedir Sunumunu pdf dosyası şeklinde görmek için tıklayın.

Yazının konu başlıklarını aşağıdaki tabloda bulabilirsiniz.

Akreditifin Tanımı ve Basit Açıklaması

Akreditif en genel anlatımı ile dış ticarette kullanılan bir ödeme yöntemidir.

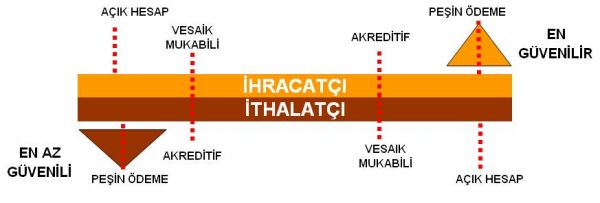

Dış ticarette kullanılan ödeme yöntemleri, ihracatçı ve ithalatçı bakımından değişik risk değerlerine sahiptirler.

Ödeme yöntemlerinin ihracatçı ve ithalatçı için oluşturduğu risk değerleri Şekil 1 ‘de gösterilmektedir.

Örneğin peşin ödeme ithalatçı için en az güvenli ödeme yöntemi iken, ihracatçı için en güvenilir ödeme yöntemi konumundadır.

Vesikalı krediler, ihracatçı ve ithalatçı açısından risklerin belirli ölçülerde sınırlandırıldığı bir ödeme yöntemidir.

L/C’nin temel olarak ne olduğunu anladıktan sonra kısaca tanımını yapalım.

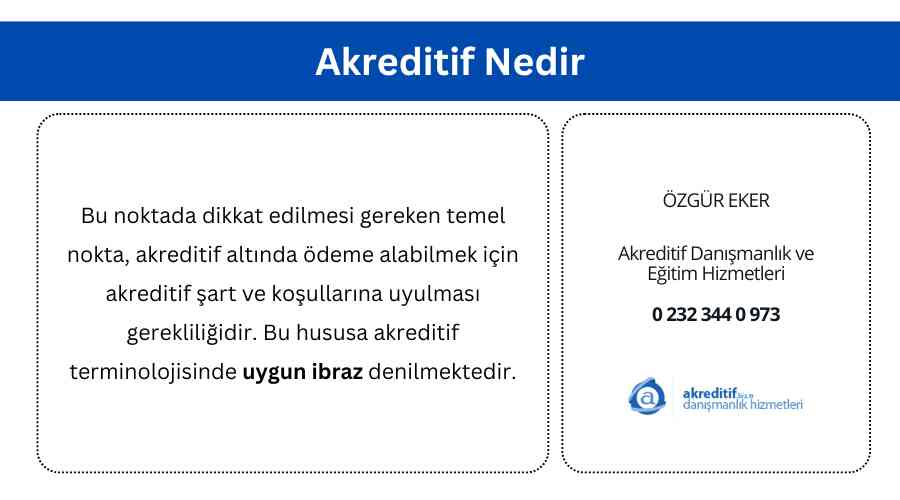

Akreditif, adı ve tanımlanması nasıl olursa olsun, amir bankanın uygun bir ibrazı karşılayacağına ilişkin kesin yükümlülüğünü oluşturan dönülemez nitelikte herhangi bir düzenleme anlamına gelir. (UCP 600 madde 2)

Yukarıdaki tanım Milletlerarası Ticaret Odasının (ICC) yayınlamış olduğu Akreditiflere İlişkin Birörnek Usuller ve Uygulama (UCP 600) isimli yayınından alınmıştır.

ICC ve UCP 600 Nedir?

L/C’nin hem ithalatçı hem de ihracatçı açısından diğer ödeme yöntemlerine göre bazı riskleri sınırlandırdığını daha önce belirtmiştik.

Bu durum ödeme işlemine aracılık yapan bankalara belirli sorumluluklar vererek sağlanmaktadır.

Başka hiçbir ödeme yönteminde, krediler hariç, bankaların ödeme ile ilgili bir sorumluluğu bulunmaz iken, vesikalı kredi mektuplarında amir bankanın L/C şartlarının yerine getirilmesi koşulu ile açılan akreditif bedelini ödeme yükümlülüğü bulunmaktadır.

Dış ticaret değişik dil, kültür ve yasalara bağlı insanların arasında meydana gelmektedir.

Dolayısı ile akreditif işlemlerinin sağlıklı bir şekilde yürütülebilmesi için standartlaştırılmış kurallara ihtiyaç duyulmuştur.

ICC (Milletlerarası Ticaret Odası) dünya çapında akreditiflere uygulanmakta olan bu standart kuralları hazırlayan kurumdur.

UCP 600 (Akreditiflere İlişkin Birörnek Usuller ve Uygulama) ise halen yürürlükte olan akreditif kurallarına verilen isimdir.

Buraya kadar anlatılanları özetlersek, akreditif ihracatçı ve ithalatçı için ödemeye ait risklerin sınırlandırıldığı ve her iki kesim için de kabul edilebilir düzeye çekildiği bir ödeme yöntemidir.

Akreditif dünya üzerinde standart olan kurallara göre işlemektedir ve bu standart kuralları ICC oluşturmaktadır.

UCP 600 ile ilgili detaylı bilgiye ulaşmak için tıklayınız.

Resim Galerisi

Dış Ticarette Kullanılan Diğer Ödeme Yöntemleri ile Akreditifin Karşılaştırılması

Dış ticarette kullanılan ödeme yöntemleri peşin ödeme, mal mukabili ödeme, vesaik mukabili ödeme ve akreditifli ödeme olarak tanımlanabilir.

Yukarıdaki ödeme yöntemlerine ilave olarak Banka Ödeme Yükümlülüğü olarak isimlendirilen yeni bir ödeme yöntemi ICC tarafından dolaşıma sokulmak istenmiş, fakat ödeme yöntemi başarısız olup yürürlükten kaldırılmıştır.

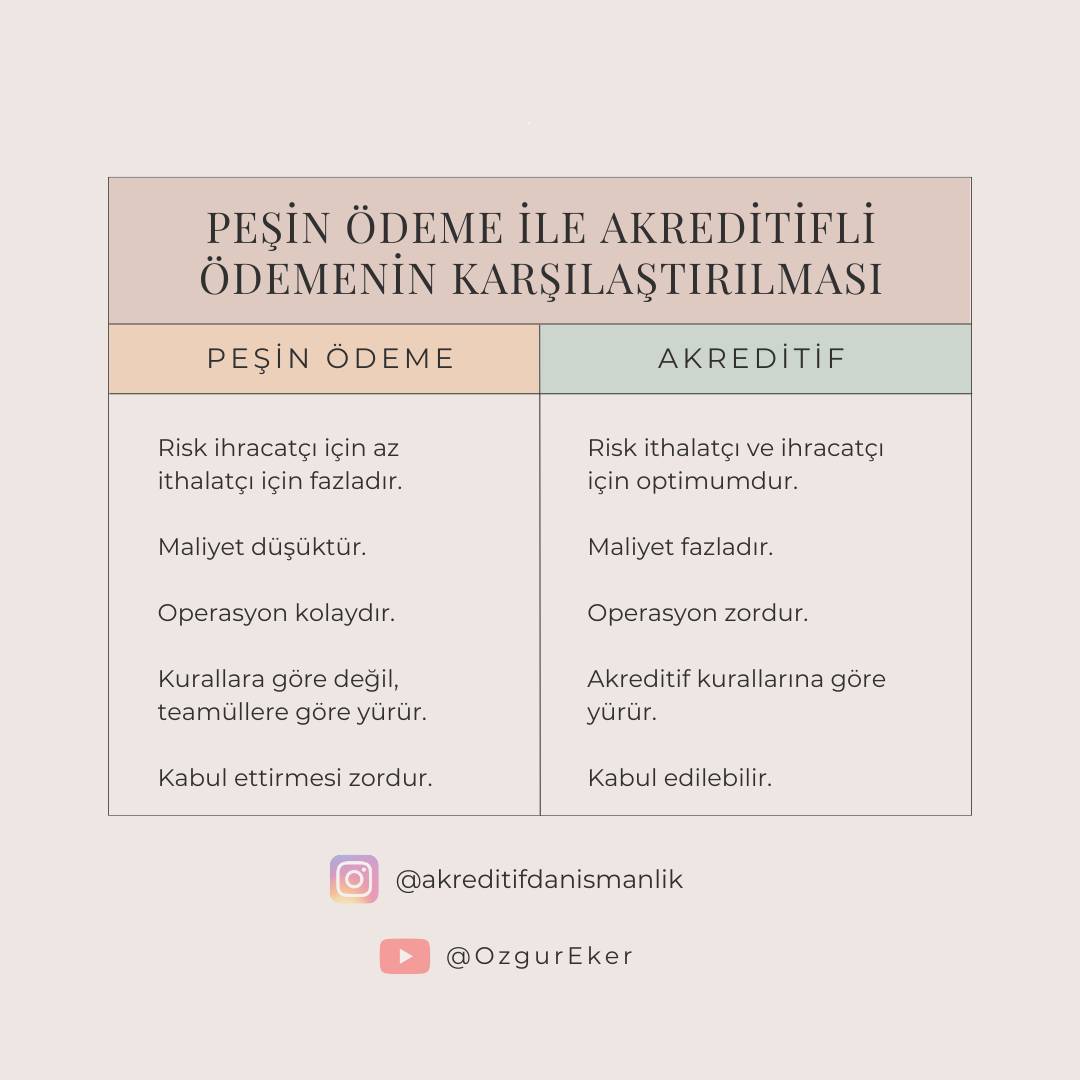

Peşin Ödeme ile Akreditifli Ödemenin Karşılaştırılması:

Peşin Ödeme yükleme öncesinde fatura tutarının ihracatçı tarafından tahsil edildiği ödeme şeklidir.

Peşin ödeme İngilizce “Cash in Advance” veya “Advance Payment” şeklinde ifade edilmektedir.

Dış ticarette peşin ödemeyi belirleyen herhangi bir kural kitapçığı yoktur.

Taraflar teamüllere dayanarak peşin ödeme seçeneğini kullanmaktadırlar.

İhracatçı açısından en risksiz ödeme şeklidir. Aynı zamanda peşin ödemede ihracatçı firma ithalatçı tarafından finanse edilmektedir.

Peşin ödeme ithalatçı firmalar tarafından ilk siparişlerde kabul edilen bir ödeme yöntemi olsa da ticaretin gelişmesi ile birlikte peşin ödeme yerini mal mukabili ödemeye bırakmaya başlayabilmektedir.

Peşin ödeme gerek risk gerekse de finansman açısından ithalatçılar için dezavantajlı olduğundan, Türkiye’deki ihracatçıların yurtdışındaki ithalatçılara kabul ettirmesi kolay olmayan bir ödemedir.

Peşin ödemede operasyonel zorluk az, işlem maliyeti de düşüktür.

Letter of credit, risk açısından peşin ödemeye göre çok daha optimal bir ödeme yöntemidir.

İhracatçıları ve ithalatçıları belirli oranlarda korumaktadır.

L/C’nin maliyeti fazla; operasyonu da zordur.

Vesikalı krediler daha önce de belirtmiş olduğumuz gibi UCP 600 kurallarına göre bankalar tarafından yürütülmektedir.

Mal Mukabili Ödeme ile Akreditifli Ödemenin Karşılaştırılması:

Mal mukabili ödeme ise peşin ödemenin aksine malların ithalatçı tarafından teslim alınmasından sonra ödemenin yapıldığı ödeme şeklidir.

Ödemeler genellikle mal tesliminden 30, 45 veya 60 sonra yapılmaktadır.

Bazı durumlarda taşıma belgesinin veya faturanın düzenlenme tarihinden itibaren 30, 60 veya 90 gün sonra ödeme yapılması üzerinde tarafların anlaştığı da görülmektedir.

Mal mukabili ödeme İngilizce “Open Account” veya “Cash Against Goods” şeklinde ifade edilmektedir.

Dış ticarette mal mukabili ödemeyi belirleyen herhangi bir kural kitapçığı yoktur. Taraflar teamüllere dayanarak peşin ödeme seçeneğini kullanmaktadırlar.

İthalatçı açısından en risksiz ödeme şeklidir.

Aynı zamanda mal mukabili ödemede ithalatçı firma ihracatçı tarafından finanse edilmektedir.

Mal mukabili ödeme ithalatçılar açısından oldukça avantajlı olduğundan dış ticarette en sık kullanılan ödeme yöntemlerinden birisidir.

Mal mukabili ödemede operasyonel zorluk az, işlem maliyeti de düşüktür.

Vesaik Mukabili Ödeme ile Akreditifli Ödemenin Karşılaştırılması:

Dış ticarette kullanılan ödeme yöntemleri içerisinde akreditifli ödemeye en çok benzeyen ödeme yöntemi vesaik mukabili ödemedir.

Buna rağmen vesaik mukabili ödeme ile akreditifli ödeme arasında belirgin farklılıklar vardır.

Vesaik mukabili ödeme akreditife nazaran ihracatçı için daha risklidir, çünkü vesaik mukabili ödemede bankalar ödeme güvencesi vermezler.

Vesaik mukabili ödemede bankalar belge incelemesi yapmazlar, bu yüzden operasyon anlamında vesaik mukabili daha basittir.

Vesaik mukabili ödemenin kural kitapçığı URC 522 iken akreditifli ödemenin kural kitapçığı UCP 600’dür.

Vesaik mukabili hem basit hem de uygun maliyetli olduğu için riskli olmasına rağmen akreditiften daha çok kullanılmaktadır.

Akreditif ile vesaik mukabili ödeme arasındaki farklara ulaşmak için tıklayınız.

Vesaik mukabili ödemenin detaylarını okumak için tıklayınız.

Akreditifin Avantajları ve Dezavantajları Nelerdir?

Daha önce de söylemiş olduğumuz gibi akreditif bankalar aracılığı ile yürütülen ve ihracatçı ile ithalatçıların risklerini belirli ölçülerde gideren bir ödeme yöntemidir.

Tam olarak bu sebeplerden ötürü akreditifin bazı avantaj ve dezavantajları bulunmaktadır.

Akreditifin avantajları ihracatçılar ve ithalatçılar açısından ayrı ayrı incelenebilir.

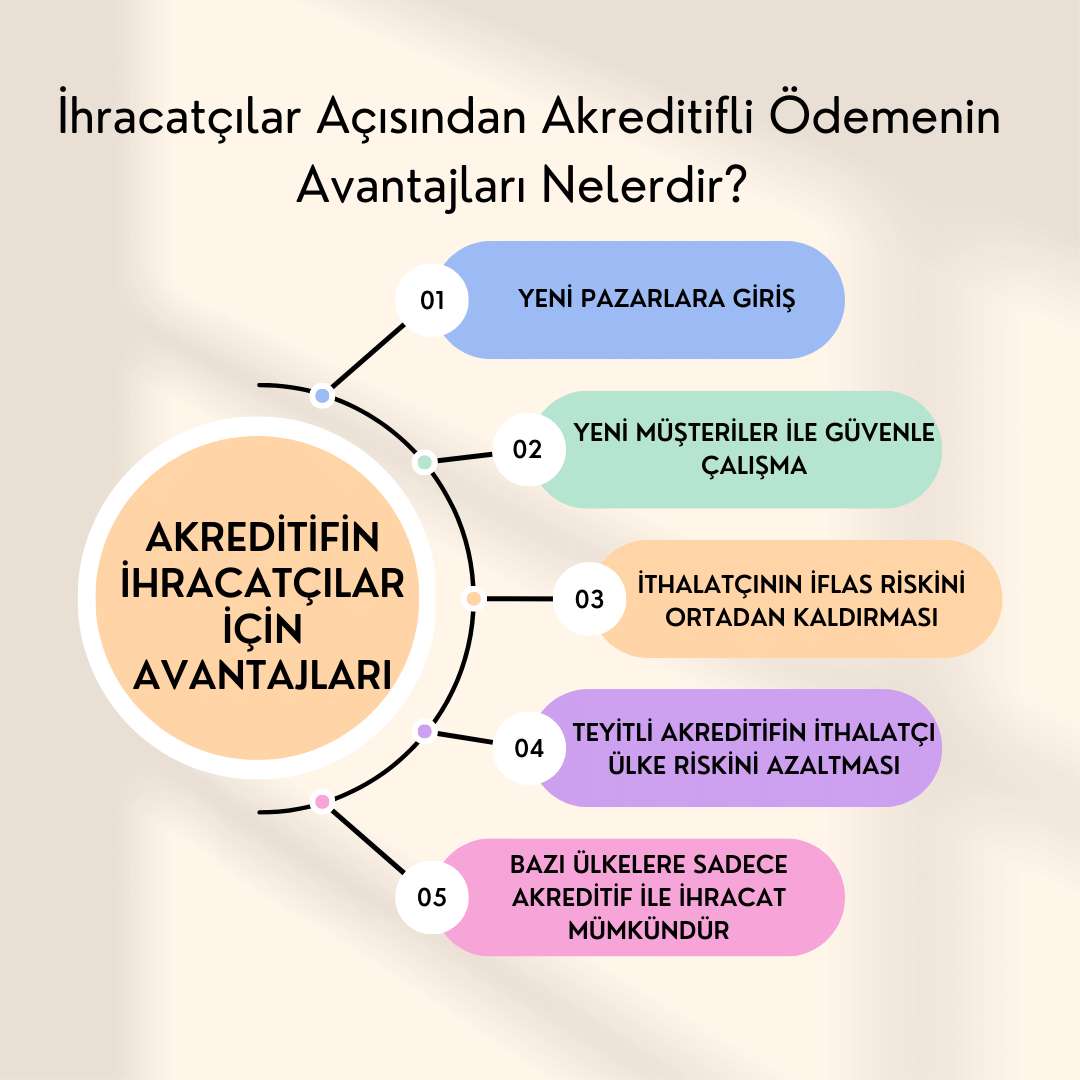

İhracatçılar Açısından Akreditifli Ödemenin Avantajları Nelerdir?

Akreditif özellikle yeni pazarlara girişte ve yeni müşteriler ile çalışmaya başlarken güvenle kullanılabilecek bir ödeme yöntemidir.

Akreditifte şartlı ödeme garantisi veren kurum amir banka olduğu için ithalatçının iflas riski önemli ölçüde azalmaktadır.

Teyitli akreditiflerin ithalatçıların ülke riskini ortadan kaldırması da akreditifin ihracatçılar açısından bir diğer avantajıdır.

Son olarak akreditif, başka ödeme yöntemleri ile çalışmanın yasal olarak mümkün olmadığı ülkelere ihracat şansı yaratmaktadır.

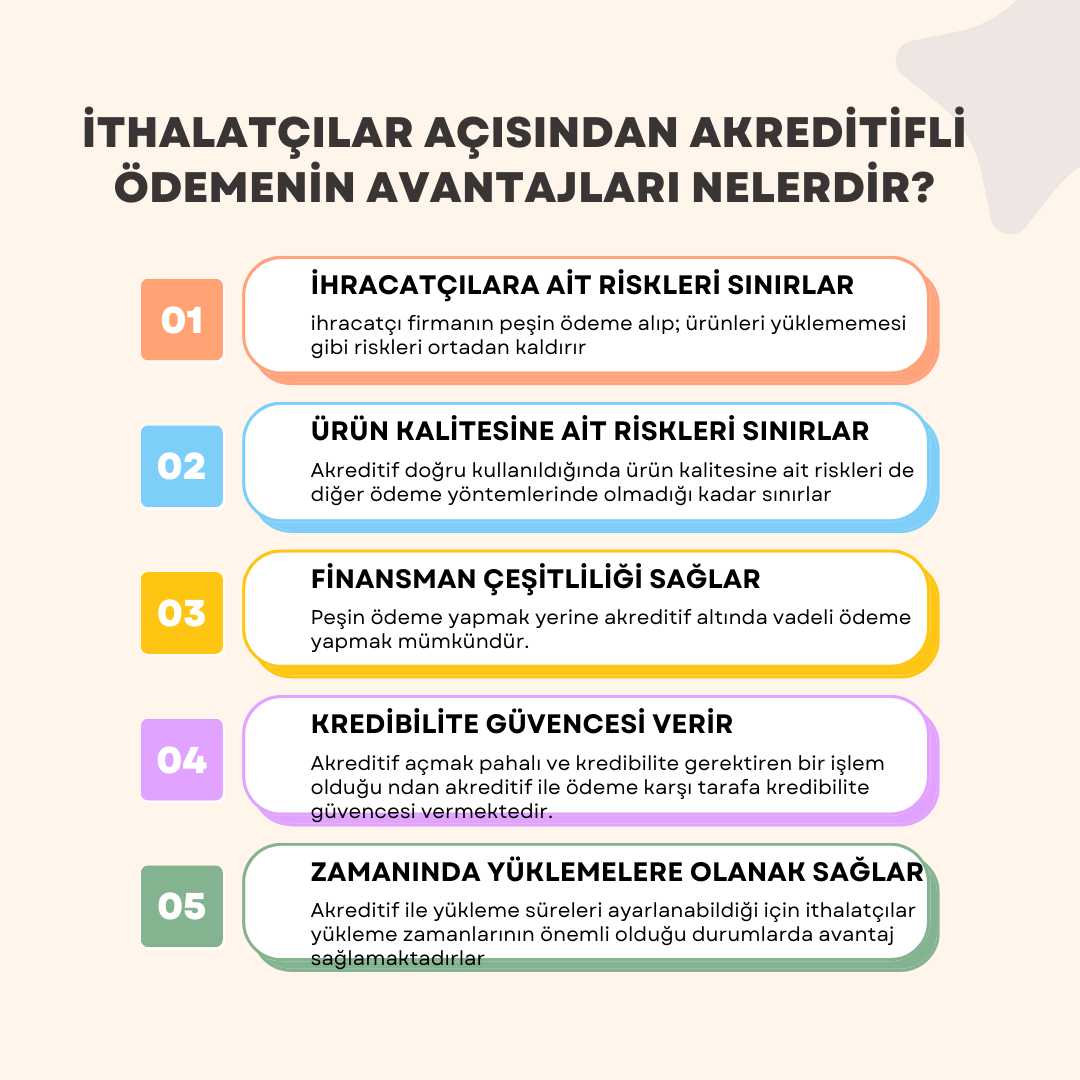

İthalatçılar Açısından Akreditifli Ödemenin Avantajları Nelerdir?

İthalatçılar için akreditifin başlıca avantajı ihracatçı firmaya ait riskleri olabildiğince sınırlamasıdır.

Özellikle yeni çalışmaya başlanılan ihracatçılar çoğu zaman peşin ödeme istemektedirler.

Bu gibi durumlarda akreditif ile çalışmak ihracatçının peşin ödeme alıp, yükleme yapmaması gibi riskleri ortadan kaldıracaktır.

Akreditif doğru kullanıldığında ürün kalitesine ait riskleri de sınırlar.

Burada unutulmaması gereken nokta akreditifin bir ödeme yöntemi olduğudur.

Bir ödeme yöntemi asla ürün kalitesi ile ilgili riskleri tamamen ortadan kaldıramaz.

Akreditif ithalatçılara finansman çeşitliliği sağlar ve ihracatçı gözünde kredibilite güvencesi verir.

Son olarak akreditif altında yüklemeler zamanında yapılmaktadır. İhracatçılar ithalatçının onayı olmaksızın son yükleme tarihini revize edemezler.

Akreditifli Ödemenin Dezavantajları Nelerdir?

Akreditifin ihracatçı ve ithalatçı firmalar açısından dezavantajları ise pahalı olması, zor olması ve eksik bilgi ile yanlış işlem yapılması neticesinde yaşanan mağduriyetlerdir.

Akreditifin avantaj ve dezavantajlarını daha detaylı anlamak için lütfen tıklayınız.

Akreditifin Tarafları Kimlerdir?

Akreditifli işlemlerde bulunması gereken en temel 2 taraf vardır.

Bunlar; akreditifi açan amir banka ve akreditif altında ödeme alacak olan akreditif lehtarıdır.

Diğer tüm bankalar amir bankaya yardımcı olmak için yine amir bankanın talebi ile işleme dahil olmaktadırlar.

Amir Banka

Akreditifli ödemelerde amir banka (issuing bank), akreditifi açan bankadır.

Lehtar

Lehtar lehine akreditif açılan firmadır. İhracatçı firmalar ticari akreditiflerde lehtar konumundadır.

Amir

Vermiş olduğu talimat ile akreditifi açtıran firmadır. İthalatçı firmalar ticari akreditiflerde amir konumundadır. Amir doğrudan akreditifin tarafı değildir.

İhbar Bankası

Amir bankadan aldığı akreditif mesajını akreditif lehtarına ileten bu bankaya ihbar bankası denilmektedir.

Teyit Bankası

Teyit bankası, aynı amir banka gibi kendisine yapılan uygun ibrazı sonucunda, akreditif şartlarında belirtilmiş olan ödeme yükümlülüğünü yerine getirmekle mükelleftir.

Görevli Banka

Akreditifin kullanımda olduğu banka veya herhangi bir banka nezdinde kullanılır biçimde açılmış bir akreditifte herhangi bir banka anlamına gelir.

Rambursman Bankası

Özellikle teyitli akreditiflerde önem kazanan ve teyit bankasının kendisini korumaya almasında rolü olan bankadır.

Devir Bankası

Devredilebilir akreditifte, akreditifin devri ile görevlendirilmiş bankadır.

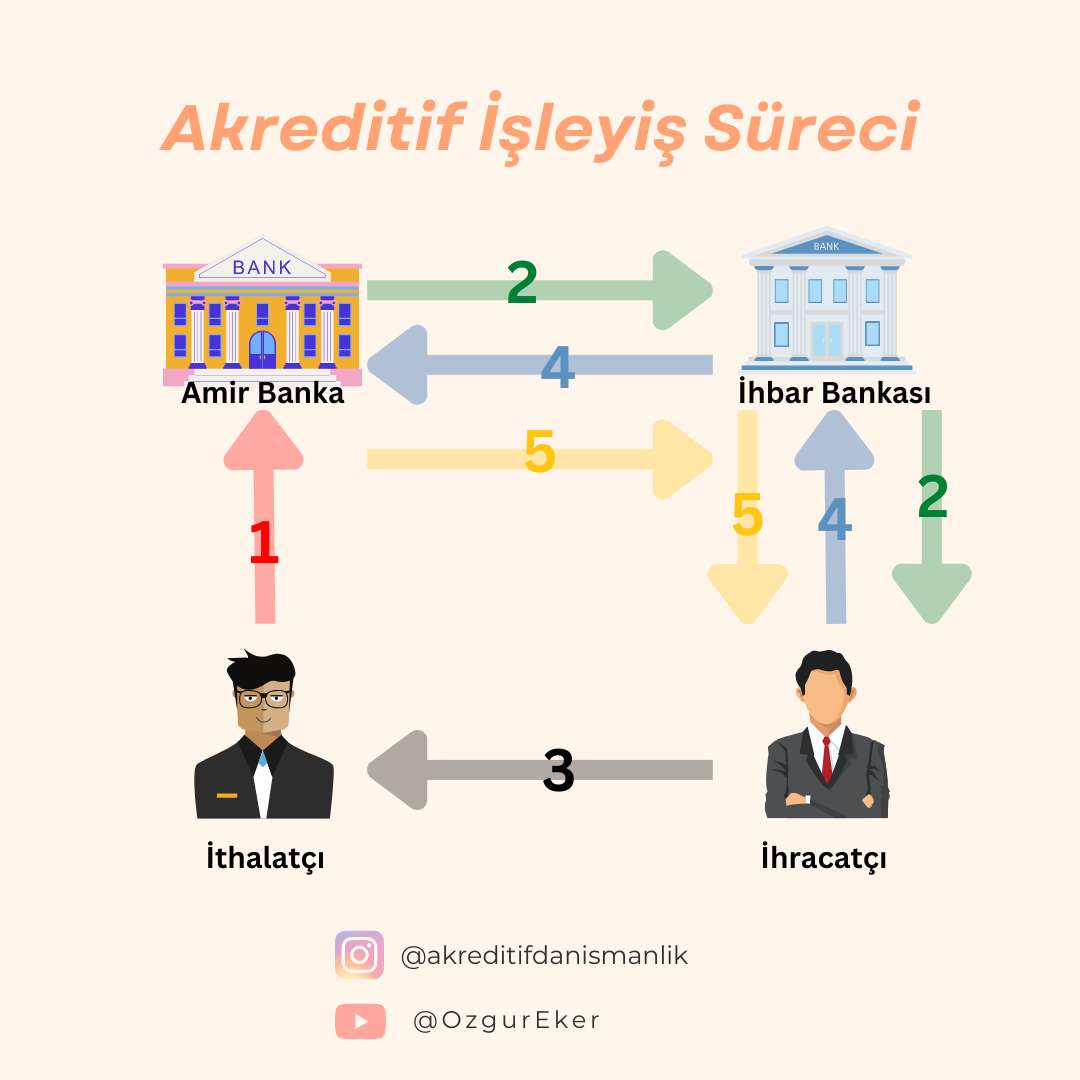

Akreditif Nasıl Açılır? Akreditif Nasıl İşler?

Akreditif süreci ithalatçı firmanın akreditifi açacak olan bankaya vermiş olduğu bir talimat ile başlamaktadır.

Akreditifin açılışından sonra ise akreditif bağımsız bir sözleşme hükmünü kazanmakta; şartlı ödeme garantisi veren kurum olarak amir banka ödeme yükümlülüğünü üstlenmektedir.

Akreditifin işleyiş sürecini 5 adımda incelemek mümkündür.

Akreditif İşleyiş Süreci Adım 1: İthalatçının Akreditif Açılış Talimatını Vermesi

Akreditif süreci ithalatçının bankasına akreditif açılış talimatı vermesi ile başlamaktadır.

İthalatçılar genellikle bankaların matbu olarak kullandıkları “Akreditif Açma Teklif Mektubu” “Akreditif Açtırma Talep Formu” gibi isimler verilen belgeleri doldurarak süreci başlatmaktadırlar.

Akreditif İşleyiş Süreci Adım 2: Akreditif Açılması ve İhbar Edilmesi

İthalatçı ve amir banka anlaştıktan sonra amir banka akreditifi açmakta ve ihbar bankası vasıtası ile ihracatçıya iletmektedir.

Akreditif İşleyiş Süreci Adım 3: Akreditifin İhracatçı Tarafından Kabul Edilmesi ve Yükleme

İhracatçı kendisine gelen akreditif metnini inceler ve uygun bulursa üretim ve sonrasında yükleme aşamasına geçer.

Ürünler yüklenip, ithalatçı firmaya gönderilir.

Akreditif İşleyiş Süreci Adım 4: Belgelerin İbraz Edilmesi

İhracatçı yükleme sonrasında belgeleri toplar ve ihbar bankası vasıtasıyla amir bankaya ibraz eder.

Bu noktada görevli banka ve teyit bankası gibi bankaların işlevleri ortaya çıkmaktadır.

Akreditif İşleyiş Süreci Adım 5: Evrakların İncelenmesi ve Ödeme Aşaması

Son adımda amir banka kendisine ibraz edilen belgeleri inceler.

Eğer belgeler akreditif şartlarına ve akreditif kurallarına uygun biçimde hazırlanmış ise belgelerin kabul edilmesi ve ödemenin yine ihbar bankası üzerinden ithalatçıya ulaştırılması ile akreditif işlemi sona erer.

Akreditif sona erdikten sonra amir banka ithalatçıyla yapmış olduğu sözleşmeye dayanarak belgeleri ithalatçıya teslim eder.

İthalatçı da malları gümrükten çekerek ithalat işlemini sonuçlandırır.

Akreditif açılış ve işleyiş süreci ile ilgili daha detaylı bilgiye ulaşmak için lütfen tıklayınız.

Akreditifte Riskler Nelerdir?

Ticaretin ve iş yapmanın doğasında risk vardır.

İş adamları esasen risk alıp; yatırım yapmakta ve almış oldukları bu riskin karşılığında para kazanmaktadırlar.

Dış ticarette kullanılan akreditifli ödeme de belirli ölçülerde risk barındırmaktadır.

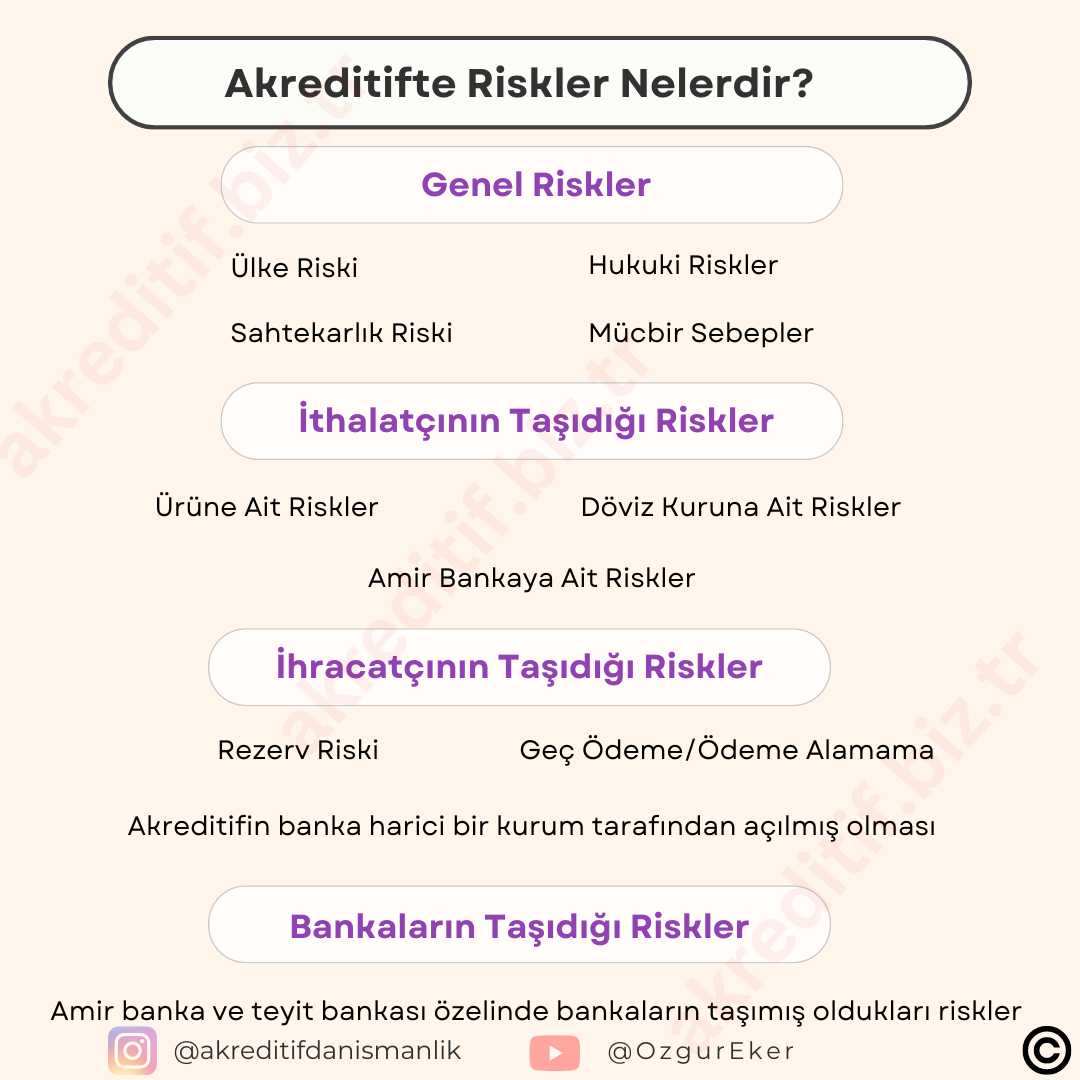

Akreditif altında risk kavramını genel riskler, ihracatçıların, ithalatçıların ve bankaların almış oldukları riskler olarak 4 grup altında inceleyebiliriz.

Genel Olarak Akreditif İşlemlerindeki Riskler

Politik Risk (Ülke Riski)

Akreditif işlemlerindeki genel risklerden ilki ülke riski veya politik risk olarak adlandırılabilir.

Ülkelerin yasal mevzuatlarından kaynaklı riskler bu grupta yer alır. En çok dikkat edilmesi gereken çeşidi ise “ambargolardır“.

2009 yılından itibaren akreditif metinlerine girmeye başlayan ambargo klozları belirli şartlar altında ödemenin yapılamamasına kadar giden sonuçlar doğurabilmektedir.

Özellikle OFAC yaptırımları ihracatçılar ve ithalatçılar tarafından takip edilmelidir.

Sahtekarlık Riski

Sahtekarlık riski ihracatçıları, ithalatçıları ve bankalar etkileyen önemli bir risk çeşididir.

Örneğin, sahte belgelerle akreditif altında ödeme alma ithalatçıları ve bankaları olumsuz etkiler.

İhracatçı ve ithalatçıların anlaşarak bankaları zarara uğratabilecekleri sahtecilik örnekleri de bilinmektedir.

Hukuki Riskler

Hukuki riskler, ülke veya politik riskin aksine akreditif tarafları tarafından başlatılan ve hukuki süreçler sonrasında, akreditifin işlevinin tamamen veya geçici bir süre için devre dışı bırakılmasını kapsayan riskleridir.

Mücbir Sebeplere İlişkin Riskler

Mücbir sebep kavramına bağlı gelişmeler neticesi ile akreditiften doğan sorumlulukların yerine getirilmesinin engellenmesi ile ortaya çıkabilecek riskleri mücbir sebeplere ilişkin riskler olarak sınıflandırabiliriz.

İthalatçının Taşıdığı Riskler

Akreditif uygulamalarında ithalatçının riskleri; ürüne ait riskler, döviz kuruna ait riskler ve amir bankaya ait riskler olarak üç ana başlıkta toplanabilir.

İhracatçının Taşıdığı Riskler

Akreditif uygulamalarında lehtarın (ihracatçının) riskleri aşağıdaki 3 ana başlık altında toplanabilir. Bunlar;

- Akreditif şartlarına uyamama

- Amir bankadan geç ödeme alma veya hiç ödeme alamama

- Akreditifin banka harici bir kurum tarafından açılmış olması

Bankaların Taşıdığı Riskler

Akreditifli işlemlerde bankalar akreditif şartları gereğince aldıkları sorumluluk ölçüsünde bazı risklere açık konuma gelmektedirler.

Bu risklere, amir bankasının taşıdığı amirin iflas etme riski, teyit bankasının taşıdığı amir bankanın ödeme yapmama riski örnek olarak gösterilebilir.

Akreditifte riskler ile ilgili daha detaylı bilgi edinmek için burayı ve ayrıca akreditifli ihracat işlemlerde riskin nasıl düşüreleceğini öğrenmek için tıklayınız.

Akreditif Sunumu

Akreditif nedir sunumunu yeni sekmede açmak için tıklayın.

ÖZGÜR EKER (CDCS)

Akreditif Danışmanlık ve Eğitim Hizmetleri