Akreditif, şartlı bir ödeme yöntemi olarak ihracat ve ithalat işlemlerinde sıklıkla kullanılmaktadır.

İhracatçılar, akreditif altında ödeme alabilmek için akreditif şartlarına uygun belgeleri, akreditifte belirtilen süreler içinde ve detaylara uygun olarak bankaya ibraz etmek zorundadırlar.

Belgelerdeki uygunsuzluklar (discrepancy) ise ihracatçılara rezervli evrak olarak dönmektedir.

Rezervli evrak ibrazı durumunda, bankaların ödeme yükümlülükleri ortadan kalkmakta ve ihracatçı, sadece rezervlerin amir tarafından kaldırılmasıyla ödemeye ulaşabilmektedir.

İhracatçılar, rezerv yememek için üretime başlamadan önce akreditif metinlerini dikkatlice inceleyerek, akreditif metinlerinde gerekli düzeltmeleri talep etmektedirler.

Bu şekilde, rezervli evrak durumu engellenerek ödeme süreci güvence altına alınabilmektedir.

Akreditif Açıldıktan Sonra Yapılacak Düzeltmelerin Maliyeti: Örnek Olay Üzerinden İnceleme

Akreditif açıldıktan sonra yapılan inceleme ve düzeltmeler her ne kadar rezerv riskini ortadan kaldırsa da bir dezavantajı beraberinde getirmektedir.

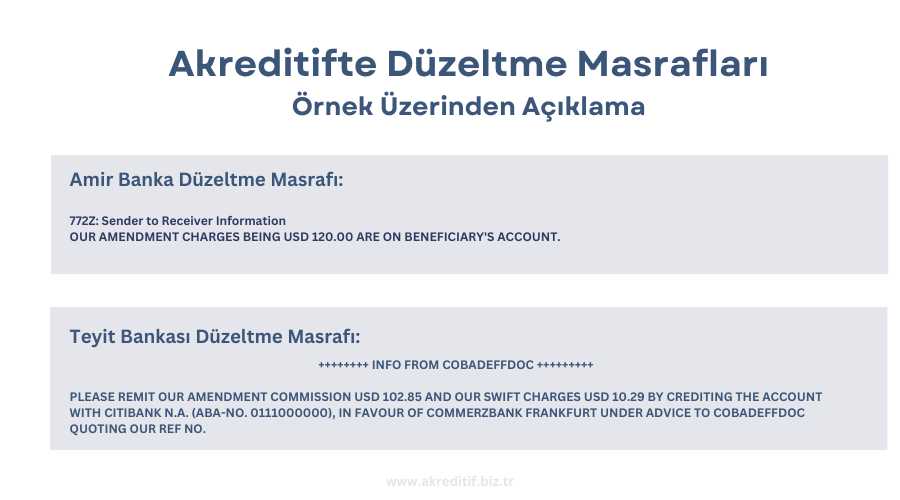

Çünkü, akreditif açıldıktan sonra yapılacak tüm düzeltmeler ücrete tabii olmaktadır ve amir banka, ihbar bankası ve varsa teyit bankası tarafından ayrı ayrı talep edilmektedir.

Akreditif açılırken amir bankalar tarafından düzeltme masrafı (amendment fee) sıklıkla akreditif metinlerine eklenmektedir. Bu masraf amir bankalar tarafından tahsil edilmektedir.

Bununla birlikte, ihbar bankaları da düzeltme metnine ait SWIFT mesajını ilettikleri için ayrı bir masraf talep etmektedirler.

Eğer akreditif teyitli ise ve teyit bankası ihbar bankasından farklı bir bankaysa, teyit bankasının da düzeltme mesajını iletmek için ayrı bir SWIFT gönderim ücreti talebi olmaktadır.

Tüm bu veriler ışığında, akreditif açıldıktan sonra yapılacak düzeltme işlemleri için amir banka, ihbar bankası ve teyit bankasının talep edeceği masrafların operasyonel maliyetleri arttıracağı bir gerçektir.

Akreditif işlemleri sırasında ortaya çıkabilecek düzeltme masraflarından kaçınmanın en etkili yolu, ihracatçıların akreditif açılmadan önce ithalatçıdan SWIFT formatında bir taslak akreditif metni talep etmesidir.

Böylece ihracatçılar, taslak metin üzerinde gerekli düzenlemeleri yaparak, olası sorunları önceden çözebilir ve sonradan ortaya çıkabilecek masrafları engelleyebilirler.

Taslak Akreditif ile Akreditif Arasındaki Başlıca Farklar Nelerdir?

İhracat yapan şirket, taslak akreditifi incelemeli ve gerekli düzeltmeleri ithalatçıya iletmelidir.

Ardından ithalatçı, ihracatçının talep ettiği düzeltmelerin yapılıp yapılamayacağını bankasına danışmalı ve ihracatçıya bilgi vermelidir.

Akreditif, her iki tarafın mutabakatı sağlandıktan sonra açılmalıdır.

Taslak akreditif üzerinde çalışmadan doğrudan açılan akreditifler, ihracatçı için maliyetleri arttırmakta, akreditifin operasyonel zorluk seviyesini yükseltmekte ve ilave rezerv riski oluşturmaktadır.

Unutulmamalıdır ki akreditif açıldıktan sonra üzerinden düzeltme yapılmış bir akreditif ile çalışmak her zaman daha zordur. Bu yüzden olabildiğince düzeltmeler akreditif açılmadan taslak akreditif üzerinde yapılmalıdır.

.

ÖZGÜR EKER (CDCS)

Akreditif Danışmanlık ve Eğitim Hizmetleri